周四上午,美国联邦基金期货2021年1月合约价格突破100,这意味着市场预期最快明年1月美国联邦基金利率将变为负值。此后2年期美国债收益率跌至历史最低点,有分析表示美国债收益率也将面临严峻的下行压力。

美东时间5月7日上午(周四),市场首次在负利率环境下开始定价。美国联邦基金期货合约价格延续了本周的涨势价格突破100,这意味着市场预期美国联邦基金利率将很快变负值。

美联储基金合约期货在未来某个时期所隐含的利率是通过取100.00减去该合约价格得出的。如下图所示,2021年1月的美国联邦基金期货价格在周四上午升至100上方交易至100.005。这意味市场对明年1月的隐含利率预期为-0.005%。短期内市场不仅不会看到收益率反弹,而实际上则可能会看到负利率。

周四,美国国债收益率集体下跌。2年期美国国债收益率盘中一度跌破0.130%,创历史新低,此前历史低点为2011年9月的0.1431%。5年期美国债收益率也创纪录新低,日内下跌7个基点,报0.307%。10年期美国债收益率下跌6.9个基点报0.644%。贵金属价格集体上涨,COMEX黄金期货涨幅超2%报1725.80美元/盎司。

随后周四下午,随着欧洲美元市场开始恐慌,联邦基金利率期货价格进一步飙升至高位,首次出现负利率的时间从2021年1月转移到2020年12月。这意味着市场预计最快将在6个月以内就会看到负利率。届时股票、债券以及外汇都将开始以负利率定价。

市场对于负利率的担忧加剧

美联储于今年3月15日的紧急会议上决定利率降至0 - 0.25%的有效下限水平,此后在4月的会议后美联储表示将维持近零利率不变。尽管美联储主席杰罗姆鲍威尔(Jerome Powell)一直坚决反对将利率降低为负数,但有利率面临的下行压力是严峻的。

上周,德意志银行曾在一篇研报中表示,通过观察股票与债券的相关性以及美国国债收益率,市场隐含的利率水平可能约为-1%。知名金融博客零对冲评论称这样的结论是“可怕的”,这意味着除了已经投入的数万亿美元的流动性和融资支持以外,美联储不仅还需要更多措施,且还必须将利率降至负值以抵消市场失衡。

在当前的经济形势下,对于“负收益率”的讨论也引发关注。瑞典北欧联合银行策略师周四表示,在美国财政部大量发行债券的情况下,即使美联储最终在一年内购买了超过3万亿美元的资产,财政部的发债量也将在2020年剩余时间内超过美联储的量化宽松计划。由于美联储将被美国财政部大量“超发”,长期债券收益率将在此次量化宽松政策中进一步下降。瑞典北欧联合银行的OLS模型显示10年期美元债券收益率将变为负值。

股神沃伦巴菲特(Warren Buffett)在上周的股东大会中表示负利率可能会产生“极端后果”。伯克希尔哈撒韦公司(Berkshire Hathaway)目前持有约120亿美元的美国国债,巴菲特表示:“这些国库券现在几乎没有给我们任何钱。”

“新债王”杰弗里•冈拉克(Jeffrey Gundlach)也在周三的一条推文中警告称美联储利率低于零就是“致命的”。

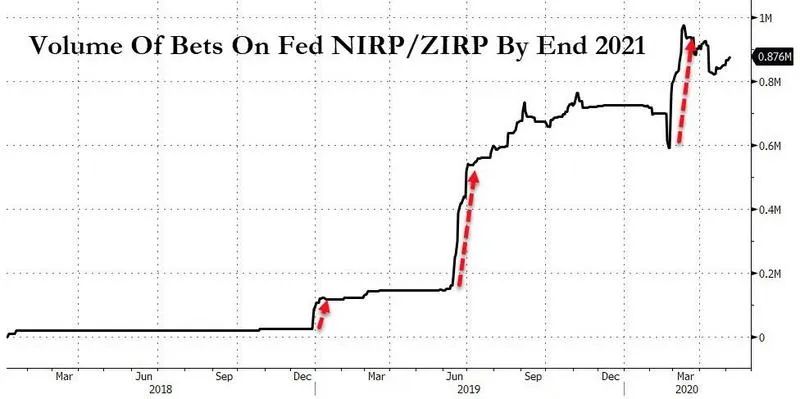

市场对于美联储在2021年底以前开始使用负利率政策(NIRP)的押注于周四激增。

美联储前副主席、普林斯顿大学经济学教授艾伦布林德(Alan Blinder)曾在近日接受采访时表示,美联储可以考虑将利率降至-0.5%。但他同时坦诚:“美联储非常抗拒这一做法。他们似乎愿意接受所有选项,除了负利率。”(编辑:臻臻)

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有

高盛将与FTX交易所合作探索加密衍生品

高盛将与FTX交易所合作探索加密衍生品

银行保险业数字化转型提速 金融壹账通双重主要上市正在推进

银行保险业数字化转型提速 金融壹账通双重主要上市正在推进

巴西证券交易所 B3 开始比特币期货交易

巴西证券交易所 B3 开始比特币期货交易

苹果和亚马逊季度报告公布后,纳斯达克期货下跌

苹果和亚马逊季度报告公布后,纳斯达克期货下跌

美国芝加哥商品交易所集团推出比特币和以太坊的微期权

美国芝加哥商品交易所集团推出比特币和以太坊的微期权

高盛策略师称油价可能飙升至每桶100美元

高盛策略师称油价可能飙升至每桶100美元